Archivo

¿Burbuja del 2.0 o Nuevo google ?

Los que han leído alguno de mis post en el blog sabéis que desde que lo inicie en Mayo con el primer post sobre Renren en invertir en Social Media he escrito varios artículos sobre las Valoraciones excesivas en estas empresas, como en Linkedin,o en Pandora, o la más reciente sobre Zynga. En todas ellas parece que las valoraciones a las que han salido estas empresas parecen desorbitadas respecto a Ventas y beneficios, y todas ellas están descontando unas expectativas que pueden ser una repetición de lo sucedido en los principios del 2000. Todo ello viene a cuento, respecto a un artículo que he leído en mashable.com en el que hay una infografía y también a los Resultados que ha presentado Google en el día de ayer, que pienso dan pie a reflexionar lo anteriormente comentado.

Los que han leído alguno de mis post en el blog sabéis que desde que lo inicie en Mayo con el primer post sobre Renren en invertir en Social Media he escrito varios artículos sobre las Valoraciones excesivas en estas empresas, como en Linkedin,o en Pandora, o la más reciente sobre Zynga. En todas ellas parece que las valoraciones a las que han salido estas empresas parecen desorbitadas respecto a Ventas y beneficios, y todas ellas están descontando unas expectativas que pueden ser una repetición de lo sucedido en los principios del 2000. Todo ello viene a cuento, respecto a un artículo que he leído en mashable.com en el que hay una infografía y también a los Resultados que ha presentado Google en el día de ayer, que pienso dan pie a reflexionar lo anteriormente comentado.

En primer lugar podemos comentar los datos en la siguiente infografía. En primer lugar se pueden extraer de los datos, que se puede hablar de burbuja, pero puede que la misma no sea comparable respecto a la que sucedió en el 2000, ya que tanto en inversiones en Venture Capital, como en Salidas a bolsa (IPO) se puede ver que el tamaño de las actuales como las de linkedin o incluso la de google en el 2004 no son comparables a las de Priceline.com o buy.com, o incluso si comparamos la evolución de la cotización del Nasdaq nada tiene que ver con las subidas del Tourmalet que se dieron durante la primera burbuja. Ahora cuando uno empieza a mirar las Valoraciones que se están dando es cuando uno se pone las manos en la cabeza (las ventas son de 2010). Facebook 75.000 millones de dólares y 37,5 veces Ventas, Groupon 13.000 millones y 26 veces Ventas. Zynga unos 10.000 millones y 40 veces ventas. Linkedin 9.000 millones y 37 veces ventas. Y twitter 8.500 millones y 55 veces Ventas. Podéis mirar también las Ventas por usuario, que van del medio dólar de twitter, hasta los 4 dólares de facebook y 16 dólares en Groupon. Está claro que si mirais el último gráfico uno también puede ver que el número de usuarios de Internet se ha multiplicado por 10 en estos años, lo que hacen que los modelos de Negocio sean más rentables que cuando se plantearon en el inicio del Siglo XXI. Ahora está si igual las perspectivas de crecimiento no están demasiado hinchadas.

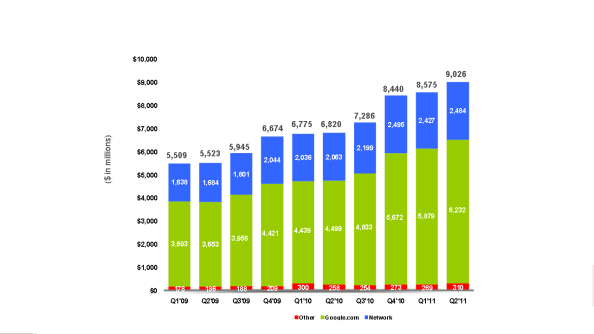

Si uno mira los Resultados que publ icó ayer Google del segundo trimestre uno si que puede ver que hay empresas que de burbuja son pocas. Y lo que uno se pregunta es si el resto de empresas pueden experimentar crecimientos como los de Google en las ventas. Sino miren el siguiente gráfico, en el que se pueden ver los crecimientos que ha tenido Google en los sucesivos Trimestres. En este año (20011) durante el 1er Trimestre creció un 27% y en el segundo un 32%. Mientras que el Beneficio de Explotación ha subido del 2.365 millones a 2.881 bmillones, y el Beneficio Neto ha pasado de 1.840 millones a 2.505 millones, lo que supone un crecimiento de un 36% respecto al año pasado. Esta claro que cuando google salió a cotizar en 2004 empezó con unos crecimientos espectaculares, y estaba cotizando a unos 8 veces ventas de ese mismo año. Ahora mismo estaría capitalizando unas 4,5 veces Ventas y un PER 15, aunque con la subida tras conocer los Resultados tan buenos y perspectivas de futuro que pueda hacer que tranquilamente se disparen las valoraciones. (Ayer en el Mercado After hours) se disparó un 10% tras conocer estas cifras. Pero sea como sea, nada tiene que ver con las valoraciones de las anteriores empresas. Lo que hay que ver es si las mismas pueden convertirse en el nuevo google.

icó ayer Google del segundo trimestre uno si que puede ver que hay empresas que de burbuja son pocas. Y lo que uno se pregunta es si el resto de empresas pueden experimentar crecimientos como los de Google en las ventas. Sino miren el siguiente gráfico, en el que se pueden ver los crecimientos que ha tenido Google en los sucesivos Trimestres. En este año (20011) durante el 1er Trimestre creció un 27% y en el segundo un 32%. Mientras que el Beneficio de Explotación ha subido del 2.365 millones a 2.881 bmillones, y el Beneficio Neto ha pasado de 1.840 millones a 2.505 millones, lo que supone un crecimiento de un 36% respecto al año pasado. Esta claro que cuando google salió a cotizar en 2004 empezó con unos crecimientos espectaculares, y estaba cotizando a unos 8 veces ventas de ese mismo año. Ahora mismo estaría capitalizando unas 4,5 veces Ventas y un PER 15, aunque con la subida tras conocer los Resultados tan buenos y perspectivas de futuro que pueda hacer que tranquilamente se disparen las valoraciones. (Ayer en el Mercado After hours) se disparó un 10% tras conocer estas cifras. Pero sea como sea, nada tiene que ver con las valoraciones de las anteriores empresas. Lo que hay que ver es si las mismas pueden convertirse en el nuevo google.

Se repite la historia de la OPV (IPO) con Pandora

Os suena este gráfico? Verdad que sí. Alguno que me haya leído dirá que he vuelto a poner el gráfico de la salida de linkedin el primer día de cotización . Por si alguien no lo recuerda, lo colgué en el siguiente post «Reflexiones de la salida a bolsa de linkedin». Pues bien, no es el mismo gráfico pero parecido. Es la cotización durante el primer día de Pandora, que es una copia de lo sucedido en linkedin.

Os suena este gráfico? Verdad que sí. Alguno que me haya leído dirá que he vuelto a poner el gráfico de la salida de linkedin el primer día de cotización . Por si alguien no lo recuerda, lo colgué en el siguiente post «Reflexiones de la salida a bolsa de linkedin». Pues bien, no es el mismo gráfico pero parecido. Es la cotización durante el primer día de Pandora, que es una copia de lo sucedido en linkedin.

Veamos su historia de OPV. Precio de Salida a 16 $, cuando en sus inicios se hablaba de salida sobre los 7-9 $ luego se paso a 12 $ y claro después de lo de linkedin precio final a 16$. Primeros momentos de cotización de locura, llegando a cotizar a 26 $, manteniéndose por encima de los 20$ durante las primeras horas de cotización, para luego cerrar 17,42$ con una ganancia de un 8,9% el primer día, pero dando muestras de que el fuelle especulativo le ha durado menos que a linkedin

Respecto a que es pandora, y cuales son sus fundamentos, vamos a intentar explicarlo en cuatro líneas. Pandora es una emisora de radio por Internet de música y que por lo tanto no tiene restricciones de frecuencia o distancia, en el que el modelo de negocio lo basa básicamente en publicidad (86% de su facturación), mientra que el resto proviene de suscripciones y otros ingresos). Por tanto la estrategia que siga en publicidad( ya sea local, nacional o mundial) será básica para el crecimiento de sus ingresos. La facturación durante los últimos años ha sido de 18 millones, 50 millones y 119 millones (crecimientos importantes pero aún estamos hablando de cifras modestas). Respecto a los Beneficios, pues haberlos no haylos, ya que ha presentado unas pérdidas de 32 millones, 24 millones y 11 millones durante los últimos tres años, y en los primeros tres meses presenta unas pérdidas de 9 millones de dólares según se refleja en su documentación IPO en la SEC Por lo tanto ya vemos que ahora mismo no podemos hablar de PERS, ni de Valor Empresa/EBIT ya que su Beneficio Operativo aún continua siendo negativo.

Respecto a que es pandora, y cuales son sus fundamentos, vamos a intentar explicarlo en cuatro líneas. Pandora es una emisora de radio por Internet de música y que por lo tanto no tiene restricciones de frecuencia o distancia, en el que el modelo de negocio lo basa básicamente en publicidad (86% de su facturación), mientra que el resto proviene de suscripciones y otros ingresos). Por tanto la estrategia que siga en publicidad( ya sea local, nacional o mundial) será básica para el crecimiento de sus ingresos. La facturación durante los últimos años ha sido de 18 millones, 50 millones y 119 millones (crecimientos importantes pero aún estamos hablando de cifras modestas). Respecto a los Beneficios, pues haberlos no haylos, ya que ha presentado unas pérdidas de 32 millones, 24 millones y 11 millones durante los últimos tres años, y en los primeros tres meses presenta unas pérdidas de 9 millones de dólares según se refleja en su documentación IPO en la SEC Por lo tanto ya vemos que ahora mismo no podemos hablar de PERS, ni de Valor Empresa/EBIT ya que su Beneficio Operativo aún continua siendo negativo.

Eso no quiere decir que la empresa no valga nada, ya que está claro que cuando Pandora aumente sus ingresos por publicidad, pasará el break even o punto muerto. Es decir que nos encontramos ante otro proyecto de internet en el que hay que suponer crecimientos importantes en sus fuentes ingresos y sobretodo creer en su modelo de negocio. Por lo tanto Pandora ahora mismo es un proyecto, como lo fue en su día Amazón (que también perdió dinero en la década de los 90) Si miramos la capitalización a precio de Salida de OPV (que no a precio de locura especulativa de las primeras horas ) de 16 $ estaría capitalizando unos 2.600 millones de dólares. Teniendo en cuenta que este año pueda facturar unos 250 millones (doblar ventas respecto a 2010 ) serían unas 10 veces Ventas. Mientras que si en el 2012 vuelve a doblar Ventas estaríamos hablando una facturación de 500 millones y por lo que estaríamos hablando de una capitalización de 5 veces ventas. Y si sigamos con el famoso cuento de la lechera que si duplicamos ventas en el 2013 estaríamos hablando ya de unas Ventas de 1.000 millones hablaríamos de una capitalización de 2,5 Veces Ventas.

Sigamos también con el cuento de la lechera en los márgenes, ya que si Pandora tuviese márgenes altos podría capitalizar a múltiplos mayores respecto a ventas, que si trabajara con margenes inferiores. Esta claro que el mayor gasto en pandora corresponderá a los derechos que tiene que pagar por sus contenidos de música. Algunos analistas han dicho que debido a eso Pandora tendría un margen EBIT de un 6% pero otros dicen que si su poder de mercado es mayor podrían ser mayores (10-15%) lo que nos daría en 2013 si todo es tan optimista un Benefico operativo de 150 millones, con lo que estaríamos capitalizando unas 17 veces su Beneficio operativo.

Conclusión: Seguimos con la cuenta de la lechera, en ingresos, en márgenes y cuando apostamos en este tipo de negocios, por su análisis fundamental son empresas en las que sólo se ganara si se cumplen las premisas más optimistas, por lo que sigo pensando que son muy peligrosas como modelo de inversión a largo plazo y respecto a como especulación puede que visto que el fuelle inicial del primer día casi lo perdió en las dos primeras horas puede que incluso se agoten si se van quemando cartuchos de empresas que sólo se basan en expectativas de crecimiento y valoraciones desorbitadas de modelos de negocio basados en el 2.0